Vous êtes-vous déjà demandé quelle était la différence entre les produits d’investissement passifs et actifs ?

Nous parlons généralement de produits d’investissement passifs pour les fonds, qui sont des paniers de titres qui suivent passivement un indice de référence donné. Cela signifie qu’ils achètent les actifs sous-jacents que l’indice de référence achète, et vendent ceux qu’il vend.

Au contraire, les produits d’investissement actifs font souvent référence à des fonds pour lesquels un gestionnaire de portefeuille prend des décisions actives sur les composants des fonds, dans le but de surperformer face à l’indice de référence. Cela peut se faire en suivant une stratégie d’investissement spécifique et/ou en appliquant des vues du marché sur le portefeuille. Si un gestionnaire de portefeuille réussit et surpasse son indice de référence, on dit qu’il a généré de l' »alpha ». Un autre terme pour l’alpha est « rendement excédentaire », faisant référence au rendement généré au-dessus d’un indice de référence donné.

La question qui se pose alors est généralement la suivante : « Mais alors, qu’est-ce qu’un benchmark ? »

Et on peut y répondre de la manière suivante : c’est un standard de référence, un ensemble de titres qui représentent un segment particulier du marché et qui sont utilisés à des fins de comparaison et de mesure de la performance.

Par exemple, le SMI est un indice composé des 20 premières sociétés suisses cotées en bourse et est souvent utilisé pour évaluer la performance de l’économie suisse.

Il peut être plus facile de générer de l’alpha dans certaines classes d’actifs que dans d’autres.

Par exemple, les actions américaines sont une classe d’actifs où il est très difficile de trouver des gestionnaires de portefeuille régulièrement générant de l’alpha.

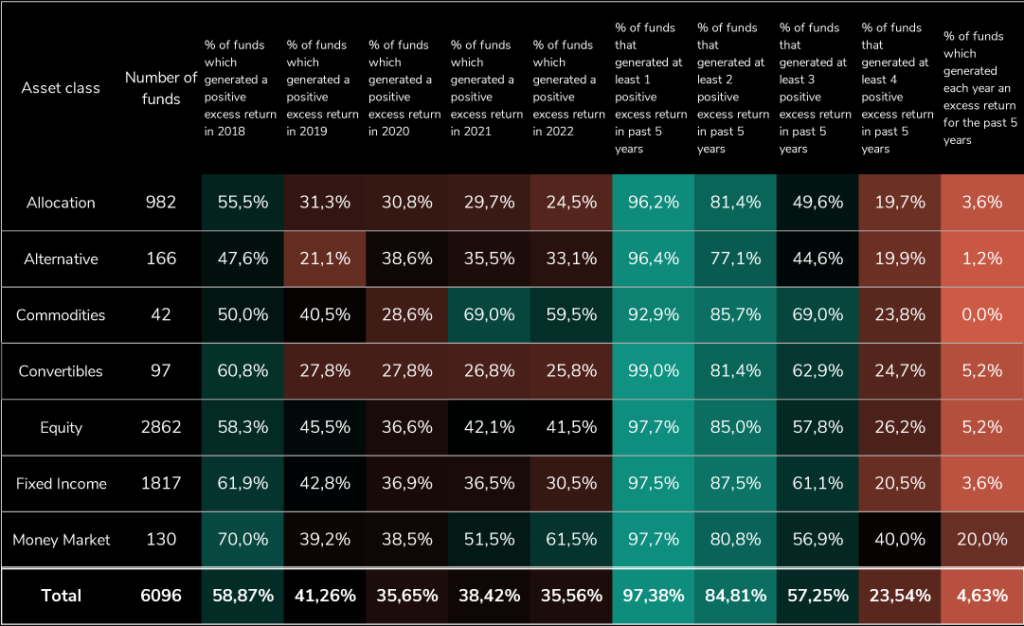

Afin d’illustrer cela, nous avons sélectionné 8991 fonds accessibles par un investisseur suisse et sélectionné les 6096 ayant un rendement existant depuis 2018.

Ensuite, nous nous sommes particulièrement concentrés sur les rendements de 2018, 2019, 2020, 2021 et 2022, et avons observé que s’il était relativement courant de générer de l’alpha en 2018, 2019 ou 2020 avec par exemple 59% des fonds qui ont généré un rendement positif en 2018, 2020 a été une année beaucoup plus difficile puisque seulement 35,65% des fonds ont généré un excédent de rendement positif, et 36% seulement en 2022.

Si 2018, 2019 et 2021 ont été des années où la volatilité du marché était conforme aux moyennes historiques, 2020 et 2022 ont été plus mouvementées. Les événements macroéconomiques extrêmes tels que la crise du Covid, la guerre en Ukraine, la hausse de l’inflation et la hausse des taux d’intérêt rendent plus difficile l’adaptation des stratégies des gestionnaires. Par conséquent, les portefeuilles plus concentrés peuvent subir des pertes plus importantes.

Pire, alors qu’il semble facile de générer au moins une année de rendement excédentaire, au cours des 5 dernières années avec en moyenne 97% des fonds qui y sont parvenus, il n’y a eu que 5,2% des fonds Actions et 3,6% des fonds à revenu fixe qui ont pu générer un rendement excédentaire positif chaque année depuis 2018.

Il apparaît progressivement difficile de générer de l’alpha de manière constante au fil des années.

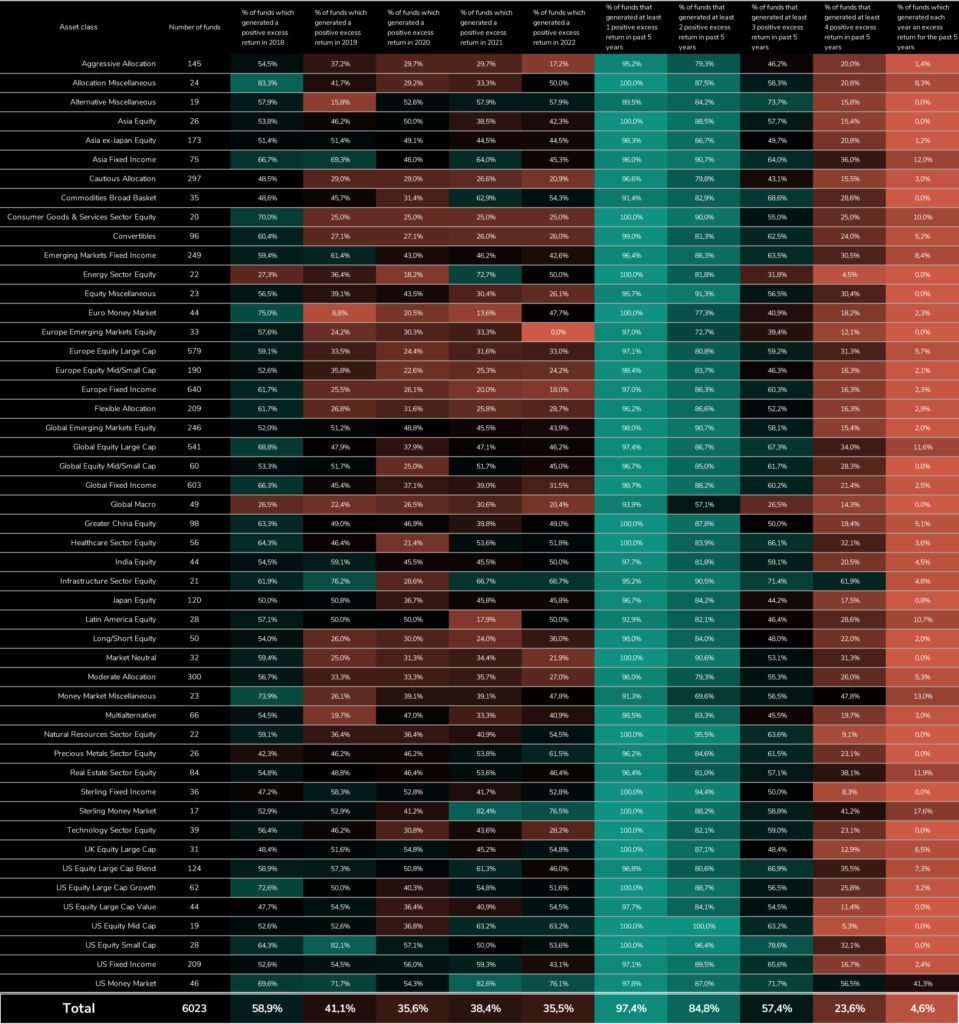

En outre, nous avons creusé à un niveau plus granulaire et essayé de comprendre s’il y avait des sous-catégories d’actifs spécifiques dans lesquelles les gestionnaires ont plus de difficultés à générer de l’alpha. Nos conclusions sont les suivantes :

Générer de l’alpha semble plus difficile dans certaines classes d’actifs que dans d’autres. Par exemple, aucun gérant actif dans les actions américaines à grande capitalisation n’a surperformé l’indice de référence au cours des 5 dernières années consécutives, alors que 12 % des gérants dans les titres à revenu fixe asiatiques l’ont fait chaque année sur la même période. Il peut y avoir plusieurs raisons à cela : par exemple, certaines classes d’actifs sont plus spécialisées que d’autres. Certains marchés sont moins efficaces et moins liquides, ce qui permet aux gestionnaires de faire la différence en sélectionnant soigneusement les titres, au lieu d’acheter l’ensemble de l’univers indiciel. Plus la qualité et la quantité d’informations augmentent, plus il devient difficile pour les gestionnaires de surperformer le marché.

En conclusion, s’il semble possible de générer de l’alpha pendant les années où les marchés réagissent comme prévu, il est extrêmement difficile de le faire de manière constante. Cela signifie-t-il que vous devez absolument éviter les investissements actifs ? Ce n’est pas ce que nous pensons, car il y a toujours une valeur ajoutée à travailler avec des gestionnaires soigneusement sélectionnés. Mais il se peut que vous souhaitiez ajuster vos attentes, en fonction de la classe d’actifs à laquelle vous cherchez à vous exposer.

***

Avis de non-responsabilité :

Le contenu de toute publication sur ce site web est uniquement destiné à des fins d’information.